残価設定住宅ローンでどんな家づくりが待っているのか?

先日の日経新聞の記事の中に、残価設定住宅ローンの解説がありました。

新しい住宅取得のためのローンの商品のひとつになりますが、注意も必要かなと思います。

残価設定と付くくらいなので期間を決めて借り入れを行い、設定した年数の時点での残価を事前に決めた上で、その時の状況に応じてその後も支払いを続けて住み続ける事も可能になります。

今回の記事をまとめてみましたので今後住宅の新築を考えられている方はご参考にして下さい。

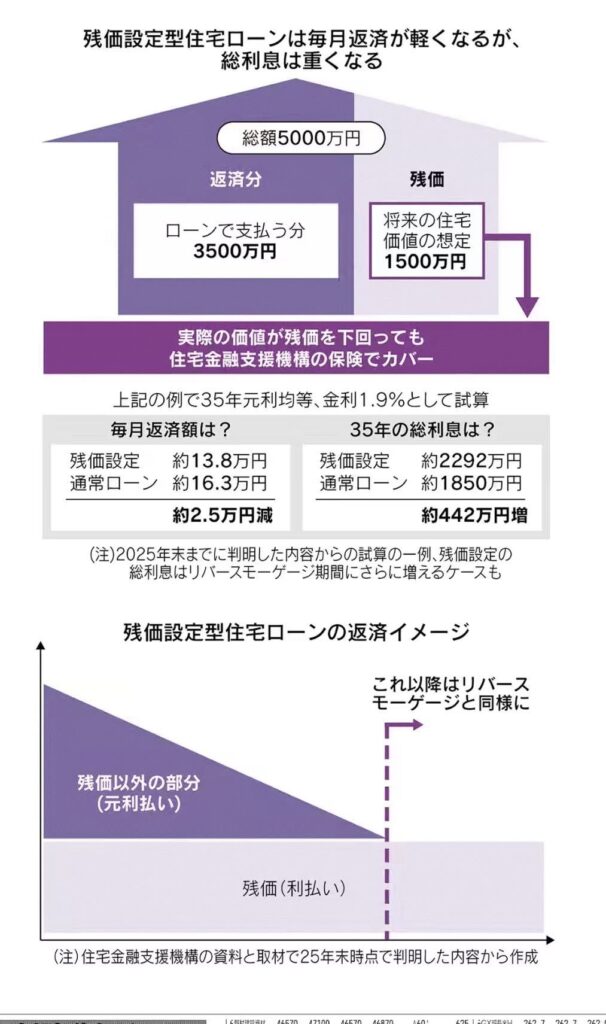

残価設定型住宅ローンは、借入額の一部を「残価(将来の住宅想定価値)」として据え置き、残価以外の部分のみを先に返済する仕組みである。

そのため、毎月の返済額は通常の住宅ローンより軽くなる一方で、支払う利息総額は増える傾向がある。

天賦の画像では、次の前提条件が示されています。

・住宅価格:5,000万円

・残価設定額:1,500万円(将来の住宅価値の想定)

・実際に返済する元本:3,500万円

・返済期間:35年

・金利:1.9%(元利均等)

この条件で比較すると、

【毎月返済額】

残価設定型:約13.8万円

通常ローン:約16.3万円

→ 約2.5万円の軽減

【35年間の総利息】

残価設定型:約2,292万円

通常ローン:約1,850万円

→ 約442万円の増加

つまり、

「月々の負担は軽くなるが、トータルコストは高くなる」

という構造が数値で明確に示されています。

また画像の下段の図は、返済構造のイメージを表しています。

上段の三角形部分が

「残価を除いた元本(3,500万円)」を元利返済していく部分で、年数とともに減少していきます。

下段の帯状部分が

「残価(1,500万円)」で、期間中は元本返済されず、利息のみが発生する領域を示しています。

そして返済期間終了時点で、

・残価を一括返済

・再ローンを組む

・住宅を売却して清算

のいずれかを選択する形となり、ここから先はリバースモーゲージと同様の構造に近づくことが示されています。

また、「実際の価値が残価を下回っても、住宅金融支援機構の保険でカバー」という記載がありますが、これは金融機関側のリスクヘッジになり、借入された人のリスクがノーリスクになることを意味するものではありません。最終清算時の条件や評価方法によっては、自己負担が発生する可能性は残ります。

内容を整理すると、

- 残価設定型住宅ローンは「返済額の前倒し軽減」と「総支払額の増加」を引き換えにする金融商品である

- 元本の一部を据え置く構造上、利息が長期間発生するため、総利息は通常ローンより大きくなる

- 返済終了時にまとまった資金対応(清算・再借入・売却)が必要となる

- 住宅を長期保有資産として扱うローンではなく、流動性前提の設計に近い

- 家計の短期負担を軽減する効果は高いが、長期の資金計画リスクは増大する

したがって残価設定型住宅ローンは、「月々の返済負担を抑えたい方」には有効ですが、

「総支払額を抑えたい」「長く住み続ける資産形成」を目的とする方にはメリットが低い金融商品であることが、この図から読み取れます。

完璧な住宅ローンなどありませんが、ご自身のライフプランに応じた住宅ローン選びをご検討する事が重要です。

旭ホームズではライフサイクルのシミュレーションや、人生設計の事前のシミュレーションもご提案しております。

ご興味のある方はぜひお問合せ下さい。